36氪研究院2023中国功能食品行业洞察报告

您是否工作压力很大,因焦虑而睡不着觉? 为什么不尝试两颗助眠软糖呢? 想减肥却戒不掉火锅烧烤? 考虑酶果冻。 饮食作息不规律,经常引起肠胃不适? 那就试试一瓶益生菌吧……随着人们对健康的关注和保健意识不断增强,“好用”、“美味”的功能性食品受到消费者的青睐。 IT橙子数据显示,2022年资本市场遇冷,全年中国企业融资事件数量同比下降23%。 然而,包括Easy Rules、元研所、修远洋在内的众多功能食品初创品牌却逆势获得融资,功能食品成为食品行业的新趋势。

目前,我国对于功能食品还没有明确的官方定义。 据公开资料显示,36氪研究院将功能食品定义为功能因子含量或活性显着高于普通食品、不以治疗为目的、对人体有增强作用的功能食品。 具有机体防御、调节昼夜节律、预防疾病、促进健康等功能,且不对人体产生任何急性、亚急性或慢性危害的食品。 功能食品可以为健康人预防性补充营养,也可以促进生理功能异常的人的恢复过程。 从功效上看,功能性食品主要可分为口腔美容、缓解疲劳、减肥排毒、预防疾病、身体节律、功能增强等六大类。 作为日常食品消费的一部分,功能性食品主要以软糖、果冻、饮料、蛋白棒、冻干零食等零食的形式存在。 他们努力实现功能性,同时最大限度地满足消费者对口味和便利性的需求。

1、发展历史及发展驱动发展历史:四个阶段、三代产品

我国功能食品行业的发展历史主要分为四个阶段:起步阶段、成长期、信任危机阶段和振兴发展阶段。 经历了从药品到食品的转变、从特定人群消费到大众消费的普及、从目的到日常使用的发展轨迹,国内厂商研发生产的功能食品经历了三次迭代。 第一代功能食品是初级功能食品。 这类食品的功能只是根据食品中的营养成分来推断,没有经过严格的实验验证或科学论证。 这些产品主要是各类强化食品和滋补品。 第二代功能食品是指通过动物和人体实验证明具有一定生理调节功能的食品,强调科学性、真实性。 目前,这些功能性食品大部分在中国市场上销售。 第三代功能食品是在第二代功能食品的基础上,需要进一步研究其功能因子结构、含量和作用机制。 该类型的产品在中国市场上还很少见。

发展动力:健康年轻热潮下,传统保健品的局限性凸显,推动功能性食品的普及。

快节奏、高压的生活,让当代年轻人面临着身体抵抗力下降、身体各项机能早衰等各种健康问题。 年轻人对自己的身体健康越来越警惕。 《2022年Z世代营养消费趋势报告》显示,18-35岁的年轻人是保健品消费主力军,占保健品消费者比例高达83.7%。 与中老年人相比,年轻人更喜欢轻松的保健方法和没有“吃药”感觉的保健品。 同时,传统保健食品因其剂型(主要以胶囊、片剂等剂型为主,难以坚持服药的生理感觉)和功能(趋于单一化)而存在功能同质化的问题。满足中老年人的需求)。 这样的限制很难满足年轻消费者的健康需求。 在这种供需矛盾的催化下,“细分化”、“休闲化”的功能食品正在迎来发展机遇。

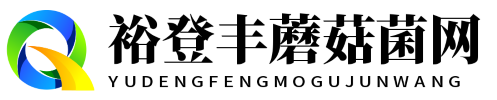

发展动力:消费者健康关注引导功能食品发展方向

益普索《2022健康洞察报告》数据显示,与2021年相比,肠胃问题、睡眠问题、免疫力仍然是消费者最关心的三大健康问题。 其中,患有肠胃问题的人群比例从2021年的34%增加到39%,关注肠胃健康的人群不断扩大。 此外,精神压力、抑郁等问题呈上升趋势,体重管理是年轻人最关心的问题。 基于对消费者需求的洞察,功能食品主要聚焦肠道健康、助眠、体重管理等方向。 例如,益生菌作为最知名的有利于肠道健康的成分,越来越多地应用于多元化领域(乳制品、软糖、饮料等),配方组合的创新不断显现; BuffX、WonderLab、华熙黑零等品牌都推出了含有GABA(学名是γ-氨基丁酸,是一种可以舒缓、镇静的神经递质)的助眠产品; 管理层声称新产品的平均年增长率为 11%。

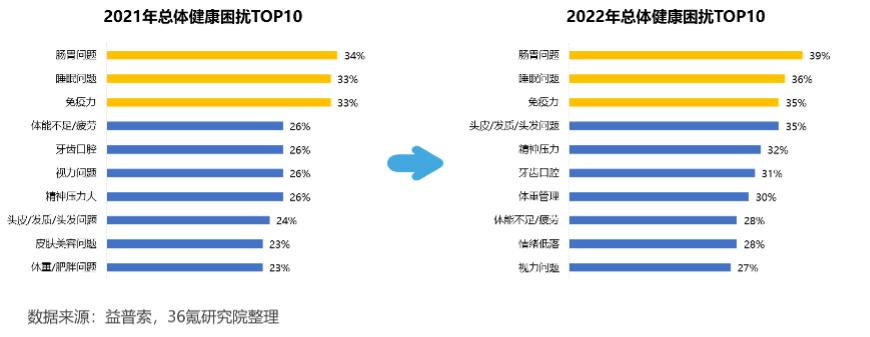

2、产业链发展现状分析:功能食品行业产业链自上而下可分为三个部分,即上游原料及原料加工、中游功能食品生产和下游销售环节

上游产业链。 包括原材料和原材料加工。 原料包括糖醇、低聚糖、中药材等,代表企业有金禾实业、晨光生物等。原料加工分为农产品加工、中药材加工等。代表企业有健康元、国药控股等。原材料及原材料加工对企业的研发能力和资金实力要求较高。 因此,总体来看,功能食品产业链上游是技术和资金壁垒较高的环节,市场集中度也较高。 此外,国家行政审批是影响功能性原料商业化应用及其适用类别范围的关键因素。 新原材料应用许可有利于促进下游品类发展、产品结构升级。

产业链中游。 主要包括制造商和品牌商。 生产商为品牌商提供OEM服务,包括仙乐健康、艾兰德、百合生物等。品牌商主要向C端消费者销售自有品牌产品,可分为初创公司和成熟公司。 其中,以WonderLab、BuffX、Minayo等为代表的初创公司是功能食品领域的主要参与者。 从生产方式来看,功能食品添加功能性原料,生产工艺是影响原料功能性的关键因素之一。 它对生产技术要求较高,而大多数初创公司研发能力较弱,没有工厂和生产能力。 ,因此大多采用OEM模式,与在功能性原料应用和添加方面经验丰富的保健食品生产商合作。

除了专注于功能领域的初创企业外,功能食品的市场火爆也吸引了食品领域的其他巨头纷纷入局。 例如,食品饮料龙头娃哈哈推出了多种功能性食品; 保健食品巨头汤臣倍健推出一系列新型功能性软糖产品(针叶樱桃维生素C软糖、DHA软糖等),同时也在大力布局膳食补充剂; 奇梦牛还推出了“冠益奶”功能性酸奶等功能性食品。 这样成熟的企业在生产、渠道、客户、品牌等方面拥有全方位的优势,更容易获得消费者的信任。

下游产业链。 从销售渠道来看,主要包括电商、内容平台等线上渠道,以及超市、药店、母婴店等线下实体渠道。 初创公司通常更注重网络营销。 综合电商、兴趣电商内容平台、社交电商是其主要销售渠道。 他们利用线上渠道、内容平台、电商直播推荐等方式,高效触达目标消费者。 从消费群体来看,功能食品消费群体范围相当广泛,不同人群有不同的功效需求,对产品品类也有各自的偏好。 儿童适合糖果、乳制品等品类,年轻人关注有利于睡眠、缓解压力的品类,中老年人则倾向于选择有益于骨骼、关节、心血管的功能性食品。

3、发展趋势行业渗透率低,蓝海市场前景广阔。 行业渗透率较低,蓝海市场前景广阔。

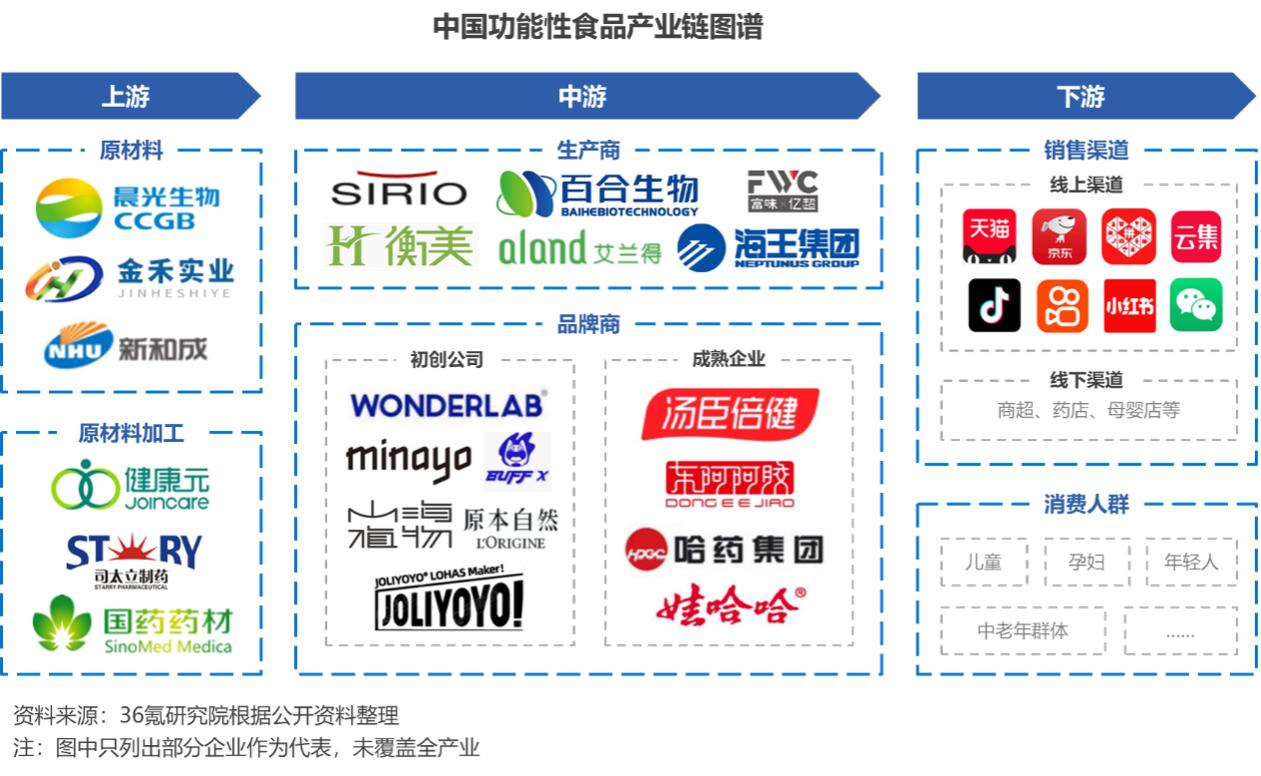

在大健康浪潮的背景下,功能食品的发展前景不容小觑。 目前,国内功能食品正处于快速增长阶段。 2016年至2021年,我国功能食品行业市场规模从1370亿元增长至1961亿元,成为全球最大的功能食品消费市场。 从渗透率来看,与美国、日本等国家相比,我国功能食品的渗透率仍处于较低水平。 以日本为例,我国功能食品的渗透率为20%,仅为日本的一半; 粘性用户占比10%,仅为日本的五分之一,未来市场增长空间巨大。 随着国民健康关注度的不断提升、年轻消费者常态保健和时尚保健理念的普及以及多项利好政策的出台,国内功能食品将迎来前所未有的发展机遇,市场规模可期继续增加。 据中商产业研究院预测,2025年中国功能食品市场规模将达到2434亿元,2016-2025年复合年增长率为6.59%。

功能食品行业已从“营销上半场”转向“研发下半场”,企业不断加强新技术应用。

长期以来,我国功能食品行业的发展都是靠营销驱动的,不少功能食品企业在广告方面投入了大量资金。 但随着消费者健康意识的提高、营养知识的普及和行业监管的加强,重营销、轻产品的策略已经不再合适。 未来功能食品竞争的核心将是技术含量。 口服液成型技术、分离纯化技术、片剂技术、胶囊内包装技术等高新技术将逐步被功能食品企业应用到生产中。 第三代功能食品将成为功能食品的主流。